La création d’une société étrangère en Indonésie est la première démarche à entreprendre pour développer vos activités commerciales en toute légalité.

Il existe de nombreuses options pour les propriétaires d’entreprises étrangères, mais les plus courantes sont la société à capitaux étrangers (PT PMA) et le bureau de représentation.

Toutes ont leurs avantages, mais l’une d’entre elles est probablement mieux adaptée aux besoins de votre entreprise et à vos projets de croissance.

Sommaire

- Qu’est-ce qu’une PT/PMA ?

- Différences entre PT et PMA

- Comment créer une société étrangère – PMA

- Enregistrement d’une entreprise à Bali

- Investissement dans le secteur immobilier à Bali

- Capital initial nécessaire pour créer une société à Bali

- Qu’est-ce que le capital libéré ?

- Exigences en matière d’investissement en capital minimum pour une PMA

- Formes d’injection du capital minimum libéré

- Délai de création d’une société à Bali

- Bureau de représentation à Bali (Enregistrement d’une succursale à Bali)

- Enregistrement d’une succursale de PMA

- Bureau de représentation pour la construction à l’étranger

- Bureau de représentation du commerce international

- Bureau de représentation à l’étranger

- Impôts sur les sociétés en Indonésie

- Politique fiscale pour PMA

- Services Fiscaux

- Impôt sur les dividendes

- Calendrier d’imposition en Indonésie

Qu’est-ce qu’une PT / PMA ?

Si vous êtes un investisseur étranger en Indonésie et que vous souhaitez avoir le contrôle exclusif de votre entreprise, la création d’une PT PMA est la meilleure option pour vous.

La PT PMA est la seule entité juridique en Indonésie qui autorise une participation étrangère à 100%.

Toutefois, chaque secteur d’activité a ses propres règles concernant le nombre maximum d’actions que les étrangers peuvent détenir.

En Indonésie, une société à capitaux étrangers est communément appelée PMA – une société à responsabilité limitée à capitaux étrangers. Il s’agit du type de structure de société préféré des investisseurs étrangers, car il est conçu pour répondre aux exigences légales définies par le gouvernement.

Toutes les entreprises indonésiennes qui reçoivent des investissements étrangers directs doivent être sous la forme de ;

PT (Perseroan Terbatas/Société à responsabilité limitée) + (nom de la société PMA).

Par exemple : « PT. Leal Legends Bali ».

Une PT peut être classée comme une PT ouverte, fermée, nationale, étrangère, privée ou publique.

Voici un tableau simple expliquant les différences entre les PT. PMA (société à capitaux étrangers) et PT. PMDN (société locale) :

Différences entre PT. PMA et PT. PMDN

La création d’une PT. PMA (société à capitaux étrangers) est le meilleur moyen légal pour les investisseurs etrangers de générer des revenus en Indonésie.

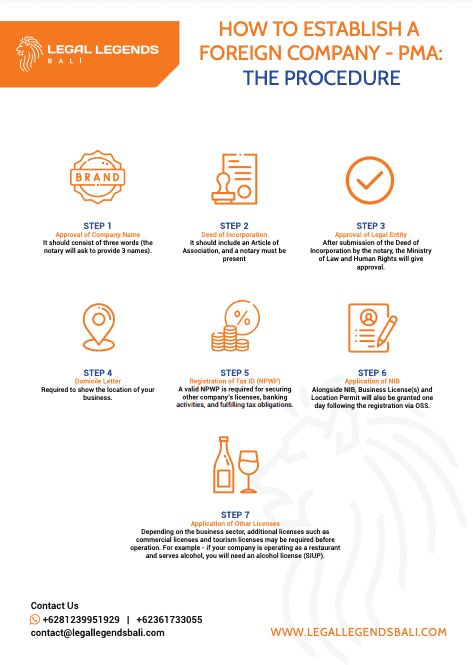

Comment créer une société étrangère - PMA :

La procédure

Étape 1 – Approbation du nom de la société

Il doit être composé de trois mots (le notaire vous demandera de fournir 3 propositions).

Étape 2 – Acte de création de la société

Il doit comprendre un article de constitution, et un notaire doit être présent.

Étape 3 – Approbation de l’entité juridique

Après présentation de l’acte de constitution par le notaire, le ministère de la justice et des droits de l’homme donne son approbation.

Étape 4 – Lettre de domiciliation

Nécessaire pour indiquer l’adresse de votre entreprise.

Étape 5 – Enregistrement du numéro d’identification fiscale (NPWP)

Un NPWP valide est nécessaire pour obtenir d’autres licences d’entreprise, exercer des activités bancaires et remplir des obligations fiscales.

Étape 6 – Demande de NIB

Outre le NIB, la ou les licences commerciales et le permis d’implantation seront également accordés le jour suivant l’enregistrement via l’OSS.

Étape 7 – Demande d’autres licences

En fonction du secteur d’activité, des licences supplémentaires, telles que des licences commerciales et des licences touristiques, peuvent être requises avant l’exploitation. Par exemple – si votre entreprise opère en tant que restaurant et sert de l’alcool, vous aurez besoin d’une licence d’alcool (SIUP).

Enregistrement d’une entreprise à Bali

Lors de l’enregistrement d’une PT PMA à Bali, il existe certaines réglementations concernant le pourcentage de propriété étrangère, le capital initial et la structure.

Le pourcentage de propriété étrangère autorisé dépend de la classification de l’entreprise.

Toutes les activités commerciales ne peuvent pas être détenues à 100 % par des étrangers.

Voici quelques exemples :

Secteur d’activité Pourcentage maximal de propriété étrangère ;

- Pharmacie 85 %.

- Hôtels de moins de 3 étoiles 67 %

- Réunions, incitations et conférences (MICE) 67 %.

- Commerce d’importation, d’exportation et de distribution 67 %.

- SPA (bien-etre) 51%

- Portails Web 49%

- Concessionnaire automobile 0%

- Détaillant de bijoux 0%

- Magasins et salons de beauté 0%

Un pourcentage de 0% signifie que les étrangers ne sont pas autorisés par le gouvernement à être propriétaires dans ce secteur d’activité.

L’Indonésie compte plus de 2000 classifications d’entreprises différentes (KBLI). Contactez notre équipe pour plus d’informations sur les activités commerciales spécifiques que vous souhaitez mener en Indonésie, et nous serons heureux de vous aider dans votre processus d’enregistrement. Cliquez ici

Investissement dans le secteur immobilier à Bali

L’investissement dans le secteur immobilier est un investissement avec des actifs tangibles ou une forme claire.

Ce type d’investissement implique des biens de consommation, ce qui signifie qu’il peut générer des bénéfices à l’avenir même s’il ne génère pas de revenus actuels, mais que sa valeur augmentera d’année en année si vous le gérez bien.

Exemples d’investissement dans le secteur réel :

- Investissement dans l’immobilier résidentiel

- Investissement dans la propriété foncière

- Investissement dans l’or

- Investissement au capital d’entreprise

L’investissement dans le secteur réel en Indonésie se divise en trois groupes, à savoir :

- Ouvrir un champ d’activité

- Ouvrir un champ d’activité avec des conditions

- Les domaines d’activité fermés sont alors enregistrés dans la liste des investissements négatifs.

Remarque – il existe une liste négative des investissements (DNI) cette règlementation interdit aux investisseurs étrangers d’investir dans certains secteurs en Indonésie.

Cette liste DNI qui regroupe tous les secteurs interdits aux étrangers, a été établie pour leur permettre de se renseigner avant qu’ils se décident d’investir en Indonésie.

En revanche, la liste positive des investissements est constituée d’investissements qui peuvent être détenus par des étrangers (en fonction des règles de pourcentage de propriété du secteur d’activité).

Voici une liste des deux :

Comme précise dans la liste négative, les étrangers ne peuvent pas fabriquer ou produire des boissons alcoolisées en Indonésie.

Toutefois, les étrangers peuvent faire du commerce de gros de boissons alcoolisées. Cela signifie que les étrangers en Indonésie peuvent posséder une entreprise (de taille moyenne minimum) qui peut distribuer de l’alcool à une petite entreprise (qui doit être détenue par des citoyens indonésiens) qui est autorisée à vendre des boissons alcoolisées.

En d’autres termes, en tant qu’étranger, vous ne pouvez pas posséder l’industrie de l’alcool, vous pouvez seulement la distribuer.

Les grossistes en alcools (importateurs, distributeurs et sous-distributeurs) doivent obtenir (sous réserve d’avoir une PMA valide) un SIUP-MB (licence d’exploitation de commerce de boissons alcoolisées).

Capital initial nécessaire pour créer une entreprise à Bali :

Pour enregistrer votre entreprise, vous aurez besoin d’un « capital libéré » d’au moins 2,5 milliards IDR. Cela peut être prouvé par le biais d’une lettre de déclaration de capital de l’actionnaire.

Nous pouvons vous aider à le faire..

Le capital versé de 25% de la PMA est une règle générale lors de la création d’une société.

Toutefois, si à l’avenir vous envisagez de parrainer un investisseur KITAS, votre acte notarié doit indiquer que vous avez déposé 100% du capital.

Quel est le montant du capital libéré ?

Toutes les PMA sont tenues de respecter le capital libéré minimum de 10 milliards IDR. Les actionnaires de la société doivent signer une lettre de déclaration de capital indiquant qu’ils disposent de fonds suffisants pour atteindre le capital requis.

Qu’est-ce que cela signifie pour vous ?

Le capital libéré en Indonésie désigne le montant réel des fonds injectés dans une société par les actionnaires. Ces fonds sont ensuite échangés contre des actions et émis pour les actionnaires de la société.

Ces capitaux versés seront ensuite utilisés pour les opérations initiales et quotidiennes de l’entreprise, telles que les dettes, les salaires et autres dépenses.

Exigences minimales d’investissement en capital pour une PMA :

Le Conseil de coordination des investissements en Indonésie (BKPM) précise que le capital minimum requis pour une PMA est de 10 milliards IDR, selon le secteur dans lequel les étrangers investissent.

Ce montant de capital minimum n’est qu’un plan approximatif et sera investi selon le plan d’investissement proposé par la société – sur une période de 3 ans.

Le plan d’investissement peut être constitué de liquidités ou d’actifs fixes. La valeur des terrains et des bâtiments est exclue de ce montant.

En général, ce capital minimum est un prérequis pour toutes les industries afin de soutenir les entreprises locales (petites et moyennes) tout en encourageant les investissements étrangers dans les entreprises de grande envergure.

Pour les secteurs à plus forte intensité de capital, comme les services financiers et bancaires, l’extraction de ressources naturelles, l’industrie manufacturière, etc., un capital minimum plus élevé est prévu et sera indiqué dans le plan d’investissement.

Informations importantes – Bien que le capital minimum versé et le plan d’investissement ne soient pas les mêmes, ils sont tous deux très importants lors de la création d’une société détenue par des locaux (PT PMA). Le capital minimum versé représente la valeur qui doit être injectée dans votre entreprise. Comme pour un plan d’investissement, le capital peut être à la fois sous forme d’argent et d’autres actifs d’une valeur totale de 10 milliards IDR. Toutefois, l’exigence en matière de capital libéré reste la même, même dans le cas de plusieurs classifications d’entreprises.

Formes d’injection du capital libéré minimum

Le capital minimum libéré peut être injecté sous forme d’espèces sur le compte bancaire de la société, ou d’autres actifs. Si le capital libéré est injecté sous forme d’actifs au lieu d’espèces, la valeur de ces actifs est déterminée sur la base des prix actuels du marché.

Toutefois, la valeur des bâtiments et des terrains est exclue du capital, sauf s’il s’agit de l’activité principale de la société.

Les détails du paiement en actifs doivent également être enregistrés dans l’acte d’établissement (DOE), et le délai de soumission de la lettre de déclaration de capital est de 60 jours après la signature du DOE.

Cette procédure peut désormais être effectuée en ligne.

Délai de création d’une société à Bali

Le délai standard pour l’enregistrement de PT PMA en Indonésie est d’environ 16 jours ouvrables.

Cependant, comparé à Jakarta et à d’autres grandes villes, Bali a un système de traitement moins constant. En réalité, le processus prendra de 1 à 3 mois pour que l’enregistrement soit terminé.

Vous souhaitez faire des affaires en Indonésie ?

Continuez à lire…

Bureau de représentation à Bali (succursale)

Pour développer votre entreprise, un bureau de représentation peut être une étape utile.

Un bureau de représentation peut être créé et mis en place pour un investissement étranger (PMA), une PT locale, une CV (société en commandite), une UD (entreprise commerciale), et bien d’autres encore.

Ainsi, vous pouvez créer une branche principale de votre PT. PMA, par exemple :

Si vous avez déjà une PT. PMA à Jakarta et que vous souhaitez développer l’entreprise en étendant la succursale à Bali, vous pouvez le faire en créant un bureau de représentation à Bali (une succursale).

Par rapport à d’autres pays, l’enregistrement d’un bureau de représentation en Indonésie est plus simple et ne nécessite aucun capital.

L’iinconvénient d’avoir un bureau de représentation est que vous ne pouvez pas participer à diverses activités économiques, comme l’achat et la vente de marchandises. Il est impossible de réaliser des bénéfices. Il nécessite également le renouvellement de documents.

La bonne nouvelle, c’est qu’il peut tout de même être bénéfique à votre entreprise de diverses manières, notamment pour :

- la réalisation d’études de marché

- la recherche de partenaires et de fournisseurs locaux potentiels

- Gérer et établir vos succursales à travers le pays

- S’installer dans un certain nombre de capitales provinciales

- Embaucher des travailleurs étrangers

- Établir une PT PMA pour augmenter les bénéfices après 5 ans

- Travailler pour la société mère en tant qu’agent d’achat et de vente

Enregistrement d’une succursale de PMA

La procédure d’établissement d’un bureau de représentation/succursale dépend de son type. Voici les trois types de bureaux de représentation :

Bureau de représentation étranger pour la construction :

La construction est l’une des industries les plus florissantes d’Indonésie aujourd’hui. Elle stimule le PIB, améliore les infrastructures et rend le pays plus attrayant pour les investissements étrangers. Toutefois, elle est aujourd’hui très réglementée.

Si vous voulez faire partie de ce secteur en plein essor, vous pouvez créer un bureau de représentation étranger. Les responsabilités de votre entreprise comprennent la consultation, la mise en œuvre et la supervision des travaux de construction. Vous avez la possibilité d’embaucher des travailleurs étrangers et locaux.

Toutefois, en raison de la nature de ce secteur, de nombreuses conditions doivent être remplies :

- Vous devez entreprendre des projets de constructions complexes, à hauts risques et de haute technologie.

- Vous devez créer une société à responsabilité limitée, ce qui signifie que vous devez vous associer à une entreprise de construction locale

- Dans les opérations conjointes, au moins 50 % de la valeur des travaux de construction doivent être réalisés dans le pays, l’entreprise locale se chargeant des 30 % restants.

- L’entreprise locale réalise 50 % de la valeur du travail dans la planification de la construction, et la totalité de la valeur du travail est réalisée en Indonésie.

- Les entrepreneurs doivent démontrer un haut niveau d’expérience professionnelle (valeur minimum des travaux 83,33 milliards IDR) ou un total cumulé de 250 milliards IDR sur une période de dix ans.

Pour établir légalement votre bureau de représentation en construction, vous devez :

- Souscrire à l’adhésion à l’association.

- Obtenir un certificat SBU du LPJK (Conseil indonésien de développement des services de construction)

- Obtenir le permis BUJKA du BKPM (Conseil de coordination des investissements en Indonésie) :

- Obtenez le permis BUJKA auprès du BKPM (Conseil de coordination des investissements en Indonésie).

- Obtenir votre permis de domicile

- Avoir votre numéro d’enregistrement fiscal (NPWP)

- Obtenir le permis SIUJK (permis d’entreprise de construction) auprès de l’administration locale où vous exercez vos activités.

- Avoir le numéro d’enregistrement de votre société (NIB)

Avec tous les documents et les frais, la procédure est compliquée, longue et peut-être déroutante pour certaines personnes.

Bureau de représentation du commerce extérieur

Malgré son nom, ce bureau n’est pas autorisé à mener des activités commerciales directes dans le pays. Il peut agir en tant qu’agent de l’acheteur ou du vendeur, mais uniquement au nom de la société mère. Il n’est pas non plus en mesure de produire des factures. C’est une bonne solution si vous souhaitez gérer des activités liées au Marketing.

Un bureau de représentation à l’étranger est très similaire à la création d’un bureau de représentation commerciale à l’étranger. Vous aurez toujours besoin de quelqu’un pour le gérer. Toutefois, en tant que chef de représentation ou assistant du représentant principal, seules les personnes ayant au moins trois ans d’expérience professionnelle et une formation adéquate sont éligibles.

Il y a plusieurs étapes à franchir pour mettre en place ce bureau :

- Nommer un chef de mission

- Rassemblez les documents nécessaires, à savoir une lettre de domicile, une lettre de référence ou une déclaration, une lettre de nomination.

- Soumettez vos exigences et votre demande au BKPM pour recevoir une licence temporaire appelée SIUP3A.

- Obtenir votre numéro d’enregistrement de taxe locale (NPWP)

- Recevez votre certificat d’enregistrement d’entreprise (NIB) en soumettant toutes vos exigences au ministère de l’Industrie et du Commerce.

- Obtenir une licence permanente SIUP3A (licence d’exploitation de représentant d’une société de commerce extérieur).

Bureau de représentation à l’étranger

Un bureau de représentation générale à l’étranger, qui peut effectuer diverses tâches pour la société mère, est la plus simple de vos options. Voici les étapes à suivre pour établir un bureau de représentation à l’étranger :

- Choisissez un représentant et qui sera le chef du bureau de représentation*.

- Rassemblez les documents nécessaires, notamment le permis de travail et le curriculum vitae du représentant de la société, une lettre de nomination et de désignation notariée et une lettre de référence (acte de succursale, permis de domicile (SKTU), NPWP de la succursale)

- Soumettre les documents au BKPM

*Pour l’organigramme de la succursale, le chef de la succursale est désigné par le terme « chef de succursale ou kepala cabang » et non par celui de directeur. Le titre de « directeur » s’applique uniquement au responsable de PT PMA.

Hors, une personne qui est déjà directeur de PT PMA ne peut pas être à la tête d’une succursale.

Les règlements entre les institutions gouvernementales sont parfois confus et désynchronisés. Par conséquent, pour plus de sécurité, il est préférable de créer une succursale dont le directeur est indonésien. Pendant que vous positionnez un autre poste dans la succursale.

Les postes de l’organigramme de la succursale qui peuvent être sélectionnés sont le directeur général, le poste le plus élevé, et le directeur, le poste le moins élevé.

Pour vous faciliter la tâche, voici les documents que vous devez préparer lorsque vous entamez le processus de création d’un bureau de représentation :

- Une copie de la licence PMA existante

- Une copie du passeport des actionnaires

- Une copie du contrat de location de la succursale

- Adresse exacte de la succursale*.

Il faut compter environ 2 mois pour recevoir toutes vos licences.

Impôts sur les sociétés en Indonésie :

Lorsque vous faites des affaires, vous devez toujours vous conformer à 100% aux réglementations du pays. En raison de l’évolution constante des règles et des lois indonésiennes, leur respect peut être source de confusion et s’avérer plus difficile que d’habitude.

Une fois votre entreprise officiellement enregistrée, elle devra s’acquitter de plusieurs impôts sur les sociétés, en fonction de ses activités et de ses performances financières globales. Les règles et réglementations changent constamment, c’est pourquoi nous vous conseillons vivement de faire appel à un professionnel pour la fiscalité des entreprises en Indonésie.

Politique Fiscale Pour PMA

Dispositifs Fiscaux

Chaque propriétaire d’entreprise de PMA sera soumis à l’impôt.

Une PMA qui investit dans certains domaines d’activité dans certaines régions qui reçoivent une priorité élevée à l’échelle nationale, peut bénéficier de facilités fiscales sous la forme de:*

- La réduction du revenu net est de 30% maximum du total de l’investissement réalisé.

- Dépréciation et amortissement accélérés (réduction de la valeur des actifs incorporels).

- Compensation des pertes supérieures à 5 (cinq) ans mais ne dépassant pas 10 (dix) ans.

- Le taux de l’impôt sur le revenu sur les dividendes est de 10 %, sauf si le taux prévu par la convention fiscale applicable est inférieur.

*Les conditions générales s’appliquent, tout le monde ne peut pas bénéficier de ces facilités.

Notre équipe de conseillers fiscaux se fera un plaisir de vous aider.

Exigences en matière d’impôt sur les sociétés en Indonésie

Les contribuables peuvent choisir d’utiliser un taux forfaitaire (également connu sous le nom de taux d’imposition final) de 0,5% sur le revenu brut perçu pendant 3 ans pour un chiffre d’affaires brut ne dépassant pas IDR4,8 milliards.

Cela s’applique tant que vous remplissez les critères suivants :

- La société a été enregistrée il y a moins de 3 ans.

- Le chiffre d’affaires annuel brut est inférieur à 4,8 milliards IDR

Après les 3 ans ou le chiffre d’affaires brut a dépassé 4,8 milliards IDR, le taux appliqué est de 22% sur le revenu imposable (bénéfice net après correction fiscale).

En 2020, le gouvernement indonésien a annoncé la réduction des taux de l’impôt sur les sociétés. Alors que l’impôt sur le revenu était auparavant de 25% du bénéfice net, il a été réduit à 22%.

L’impôt sur les sociétés est calculé à partir du revenu net (bénéfice) de l’entreprise.

Les petites entreprises dont le chiffre d’affaires annuel ne dépasse pas 50 milliards IDR ont droit à une déduction de 50 % du taux d’imposition standard, qui est basé sur la proportion de revenu imposable générant 4,8 milliards IDR de chiffre d’affaires annuel brut.

Si le chiffre d’affaires brut est inférieur à 4,8 milliards IDR, la déduction s’applique à l’ensemble du revenu imposable et sera donc appliquée comme impôt final sur le revenu au taux de 0,5%.

Les entreprises dont le chiffre d’affaires se situe entre 4,8 milliards IDR et 50 milliards IDR seront imposées à un taux de 12,5 % des bénéfices, tandis que les entreprises dont le chiffre d’affaires est supérieur à 50 milliards IDR seront soumises à un taux de 22 % des bénéfices.

Remarque – il importe peu que votre entreprise ait réalisé des bénéfices ou non – l’impôt est calculé à partir des revenus/chiffre d’affaire.

Certains revenus réalisés par l’entreprise sont également soumis à l’impôt final sur le revenu retenu par des tiers.

Cet impôt est prélevé sur les résidents qui reçoivent un certain nombre de factures différentes, telles que :

- Location de terrains et/ou de bâtiments ;

- Transfert de baux de terrains et/ou de bâtiments ;

- Les coûts de construction et les revenus d’intérêts.

Étant donné qu’il est illégal de générer des revenus par le biais d’un bureau de représentation en Indonésie, tout revenu reçu par le bureau de représentation doit être transféré directement au siège de votre entreprise à l’étranger.

Cette méthode peut inclure le rapatriement des sociétés à responsabilité limitée (PT et PT PMA) dans la distribution de dividendes aux actionnaires étrangers, qui seront soumis à l’impôt sur le revenu Article 26* à un taux général de 20% ou selon le traité fiscal entre les pays concernés, le cas échéant.

*L’article 26 est un impôt local indonésien imposé sur les revenus gagnés dans le pays par des contribuables étrangers (aussi bien en tant que personnes physiques qu’en tant qu’organisations).

Retenue à la source

Les sociétés contribuables sont tenues de retenir ou de collecter des impôts (retenue à la source).

Les deux sources de l’impôt à la source sont les suivantes :

- Le précompte mobilier personnel que vous retenez lors du paiement des salaires (le PPH21).

- Lorsque vous payez des biens et services (PPH22, PPH 23).

Taux de l’impôt à la source

Le taux du précompte professionnel est déterminé par le type de service fourni. Le tableau complet est trop long pour cet article, mais notre équipe peut vous aider à déterminer les retenues à la source applicables à votre entreprise.

Voici quelques exemples de taux de retenue d’impôt à la source en Indonésie :

Qui va payer la retenue d’impôt ?

Selon le règlement, chaque fois que vous effectuez un paiement, vous êtes censé retenir l’impôt sur celui-ci. En fait, vous percevez l’impôt sur le revenu au nom du bénéficiaire du paiement.

Les salaires des employés seront retenus si le revenu gagné dépasse le revenu non imposable (PTKP).

Chaque employé a besoin d’un NPWP (numéro d’enregistrement du contribuable) et doit payer des impôts mensuels sur le revenu et remplir une déclaration d’impôt annuelle. Ceux qui n’ont pas de NPWP sont soumis à une charge supplémentaire de 20 % sur leur impôt.

Taxe sur la valeur ajoutée (TVA)

Tout contribuable a le choix de devenir un PKP (entrepreneur imposable) en tant que collecteur de TVA.

Pour les petites entreprises, l’enregistrement à la taxe sur la valeur ajoutée (TVA) n’est généralement pas nécessaire. Les contribuables seront « obligés » de devenir PKP si leur chiffre d’affaires est supérieur à 4,8 milliards.

À partir du 1er avril 2022, le taux de TVA sera de 11 %.

Si vous ne choisissez pas d’être référence en PKP, et vous ne percevez pas de TVA, mais si votre chiffre d’affaires est supérieur à 4,8 milliards, vous devez devenir un PKP. (Veuillez garder à l’esprit que cela peut changer à tout moment).

Impôt sur les dividendes

Selon la loi de la République d’Indonésie numéro 11 2020, concernant la création d’emplois (loi omnibus), septième partie sur la fiscalité, l’article 111 prévoit une exonération fiscale sur les dividendes sous certaines conditions.

Il est extrêmement important de respecter les règles et réglementations relatives à la fiscalité des entreprises pour gérer une entreprise légitime et prospère.

Calendrier des impôts en Indonésie

Certains impôts doivent être payés mensuellement et d’autres doivent être déclarés annuellement. Pour vous donner un aperçu plus large des calendriers d’imposition indonésiens, car il y a beaucoup d’informations qui changent constamment, voici un aperçu abrégé :

Les impôts de l’entreprise qui doivent être déclarés mensuellement comprennent :

- l’impôt sur le revenu des sociétés

- Impôt à la source des employés

- Autres impôts à la source (ainsi que la TVA et la LGST)

Ces impôts sont généralement payés avant le 10e jour du mois suivant pour les impôts à la source et avant le 15e jour du mois suivant pour l’impôt sur les sociétés.

Les trois premiers impôts doivent être déposés ou déclarés avant le 20 du mois suivant, tandis que les impôts tels que la TVA et la LGST doivent être déclarés à la fin du mois suivant.

D’autre part, les impôts qui doivent être payés annuellement sont l’impôt sur le revenu des sociétés, l’impôt sur le revenu des personnes physiques et l’impôt sur les terrains et les bâtiments (impôt de district/impôt régional, appelé PBB) (tant pour le bureau que pour l’usine ou l’entrepôt, le cas échéant).

La date limite pour les deux premiers est avant le dépôt de la déclaration d’impôt, et la date limite pour le dernier est 6 mois après la réception d’une lettre de notification d’impôt du bureau des impôts.

Tous les impôts doivent être payés au niveau régional.

Nous pouvons vous aider à remplir les déclarations fiscales des entreprises en Indonésie.

Créer une entreprise à Bali, en Indonésie, peut s’avérer difficile. Prenez contact avec

notre équipe francophone dès aujourd’hui.